新闻动态

新闻动态

重大项目密集开工,工程机械预期Q1边际改善,阶段拐点仍需等待!

2021年工程机械挖机销量数据出炉,全年同比增长近5%,相对于2020年同比增39%,增速明显降档。挖掘机被视为基建“晴雨表”。经历数月的下跌后,12月国内降幅环比缩小,随着近期专项债提前下发,各地重大项目集中开工,能否带来工程机械行业回暖契机?

记者与多位业内人士交流获悉,钢材等主要原材料价格回落,成本压力有望缓解;随着“稳增长”政策发力,去年12月份以来,工程机械开机小时数和订单有逐渐温和好转迹象,预计Q1销售有望环比改善。不过,由于去年同期Q1基数大,同比转正时间窗口预计要延后至Q2到Q3。

挖机12月国内销量降幅环比缩小

近日,工程机械行业2021年主要产品销售数据出炉。据中国工程机械工业协会对25家挖掘机制造企业统计,2021年12月销售各类挖掘机24038台,同比下降23.8%;其中国内15423台,同比下降43.5%;出口8615台,同比增长105%。

2021年1-12月,共销售挖掘机342784台,同比增长4.63%;其中国内274357台,同比下降6.32%;出口68427台,同比增长97%。2021年1-12月,共销售各类装载机140509台,同比增长7.11%。

湖南一家工程机械公司内部人士对记者表示,去年12月挖掘机销量比11月有比较大的收敛,今年挖机国内销量会有一定下降幅度,整体上会前低后高,海外市场仍能保持大幅增长,能够对冲部分国内销量下滑的压力。

从去年全年数据看,以挖机为代表的工程机械销售“内冷外热”,增速出现明显“降档”,一位长期跟踪机械的私募研究员对记者表示,工程机械下游主要是基建、房地产等,该行业景气度自2021年4月以来出现拐点,月度增速由正转负,11月同比降幅达到年内峰值,12月份环比则出现降幅收窄的信号,悲观预期已在相关上市公司对应的二级市场股价走势上得以体现。

稳增长改变预期 ,Q1环比或有所改善

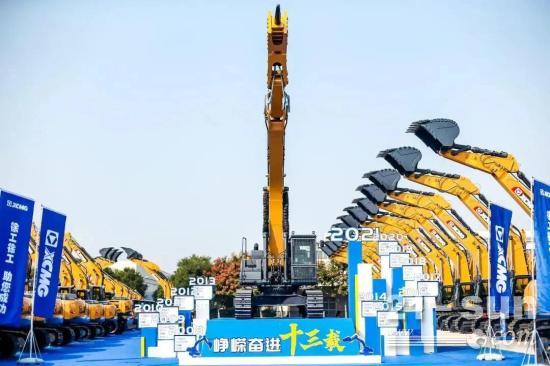

2021年面对工程机械销量呈下滑,以及优质二手机流通难问题,徐工率先出击,打造二手机平台。

2021年新增专项债发行起始时间为3月份,2022年新增专项债发行时间有所提前。市场普遍预计,2022年将有数万亿元规模地方债发行,其中专项债规模有望与去年持平或略增,并且发行节奏较2021年更为前置,以更好地支持基建投资增长。

2021年12月中央经济工作会议定调“稳增长”,从各地已出炉的政府工作报告以及各地发改委公布的2022年工作计划来看,积极推进项目开工建设,确保一季度投资实现“开门红”成为重点任务。上述机械研究员认为,目前地方政府专项债发行出现提速迹象,为托底经济,基建有望逆周期调节,从而带动国内工程机械需求企稳,现工程机械板块处于基本面底部。但从长周期看,工程机械下行趋势暂未扭转,去年1季度存在明显的高基数效应,阶段拐点或在下半年出现。

三一重工内部人士对记者表示,可以看到很多重大项目在逐渐开工,对工程机械一些产品销售会有促进作用,但是否能够带来整个行业周期产生大的变化,目前无法给出一个准确的预判,只能说有改善的预期。中联重科内部人士则表示,跨周期调节政策有望带动下游工程需求逐步回暖,从而带动工程机械主机厂业绩提振,但需要一定的时间传导和消化。

有业内人士认为,下半年低基数效应下,预计2022年三季度起挖机销量增速将转正。预计2022年挖掘机销量将达到30万台,同比下滑12.5%,其中国内20.8万台,同比下滑25%,出口9.2万台,同比增长40%。

从二级市场表现看,相关龙头公司恒立液压、三一重工、中联重科等出现走稳迹象,国联证券分析认为,此前估值下行的背后是机构持股占比的不断下行,以三一重工为例,机构投资者占流通A股比例从2020年底61.64%降至2021年三季度45.6%,在此期间,PE从20.4 倍下滑至 12倍。可见,目前机构对工程机械板块仍处在较为低配的状态。在市场高低风格切换下,前期景气度影响的下行因素已被市场消化。行业龙头公司成长属性大于周期属性,对标海外龙头,估值已具备提升空间。

(本文转载自21sun工程机械商贸网,点击链接阅读原文)